Отследить, в какую сторону двигаются показатели рентабельности в сельском хозяйстве, хорошо можно на основе отчетности российских публичных агрохолдингов. Так, чистая прибыль по МСФО группы «Русагро» Вадима Мошковича за первое полугодие 2017 года снизилась в девять раз по сравнению с показателем за аналогичный период прошлого года — до 226 млн руб. При этом выручка сократилась на 1,2% до 37,8 млрд руб., скорректированный показатель EBITDA — на 33% до 5,4 млрд руб., скорректированная рентабельность по EBITDA упала до 14% с 21% за январь-июнь 2016-го.

В частности, выручка сахарного подразделения агрохолдинга за первое полугодие снизилась на 4% до 14,6 млрд руб. при падении операционной прибыли в 4,5 раза до 879 млн руб. «Уменьшение продаж в первом полугодии по сравнению с первым полугодием 2016-го связано со снижением на 20% цен на сахар, которое частично было компенсировано более высокими объемами реализации сахара и увеличением продаж побочной и зерновой продукции», — говорилось в отчетности компании. В свиноводческом сегменте выручка «Русагро» за январь-июнь выросла на 28% до 10 млрд руб. благодаря росту цен и объема продаж. Операционная прибыль увеличилась более чем в 20 раз до 1,6 млрд руб. Масложировой сегмент сократил выручку на 17% до 9,6 млрд руб. при росте операционного убытка в 2,9 раза до 374 млн руб., что группа объясняет снижением цен и сокращением продаж бутилированного подсолнечного масла, майонеза и маргарина екатеринбургским «Жировым комбинатом». Сельскохозяйственный бизнес компании нарастил в первом полугодии выручку на 10% до 5 млрд руб. при увеличении операционного убытка почти в 26 раз до 1,9 млрд руб.

«Причины снижения прибыли везде, кроме мяса: низкие мировые цены, профицит внутреннего рынка, укрепляющийся рубль, — комментирует гендиректор «Русагро» Максим Басов. — В масложировой отрасли — дополнительно рост конкуренции производителей и давление со стороны торговых сетей». На стратегическом горизонте прибыльность сельхозпроизводителей будет зависеть от внедрения технологий, изменения климата, мировых цен, курса рубля, строительства зерновых терминалов, считает топ-менеджер.

Группа «Черкизово», напротив, показала рост консолидированной выручки за январь-июнь 2017 года на 12% до 43,3 млрд руб., чистой прибыли — в пять раз до 5,1 млрд руб. Увеличение прибыли агрохолдинг объясняет ростом рентабельности в птицеводстве и свиноводстве: за отчетный период курс рубля укрепился до уровня июля 2015 года, в итоге снизилась стоимость компонентов кормов, номинированная в валюте.

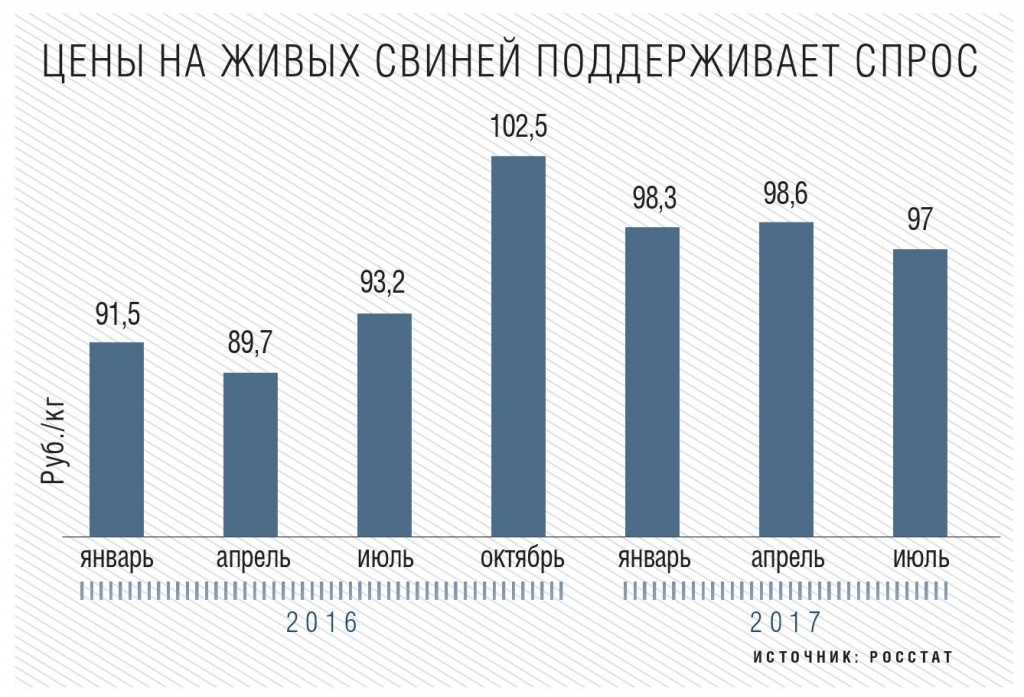

Из четырех основных бизнесов группы свиноводство (19% оборота), также как и у «Русагро», стало самым успешным: его чистая прибыль увеличилась более чем вдвое до 3,7 млрд руб. при выручке 9 млрд руб. (+26%). Благодаря вводу новых площадок в Воронежской области «Черкизово» увеличило продажи свинины на 13% до 98,4 тыс. т; на столько же выросла за период и средняя цена на свинину — до 94 руб./кг. Потребление свинины в России растет на фоне высокой промоактивности торговых сетей и стабилизации покупательского спроса, указывает компания. Сегмент птицеводства, на который приходится половина выручки «Черкизово», получил прибыль 2,7 млрд руб. против 600 млн руб. убытка годом ранее. Основная причина — снижение себестоимости производства, поскольку продажи мяса бройлера в тоннах практически не изменились, как и средняя цена, указывает холдинг. «Рост компании и прогресс, достигнутый в первом полугодии, продолжится и во втором полугодии 2017 года, а также в 2018-м», — отметила во время телефонной конференции с инвесторами директор по коммуникациям и связям с инвесторами Марина Каган.

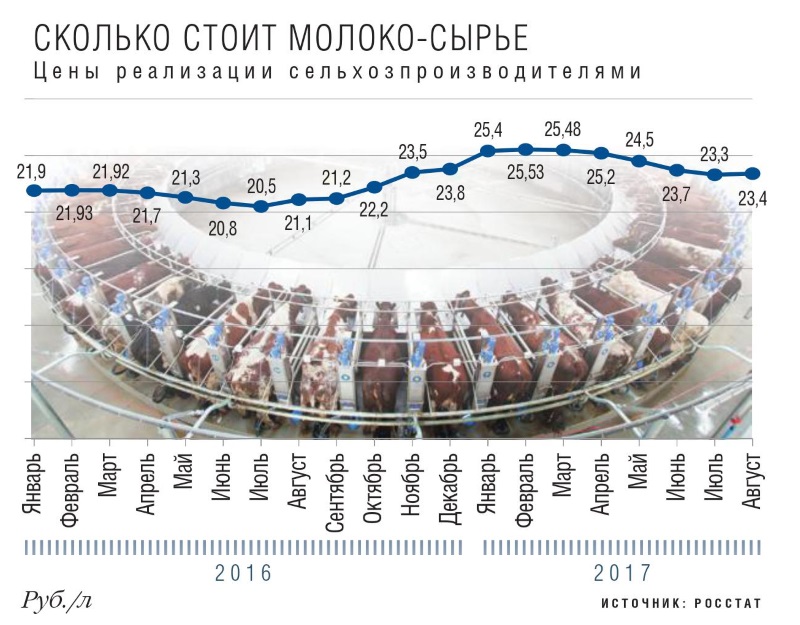

Негативным фактором для молочной отрасли стало сокращение потребления большинства молочных продуктов. Это явилось следствием снижения доходов населения и подорожания товаров в результате роста себестоимости, в том числе из-за ослабления рубля и удорожания сырья, поясняет Андрей Даниленко из «Союзмолоко». В результате в 2015 году на рынке увеличилась доля некорректно маркированной молочной продукции. По данным организации, доля молокосодержащих продуктов, попадающих к потребителю под видом молочных, увеличилась в 2015 году до 9% с последующим снижением до 6−7% в 2016-м. Потребление населением молокопродуктов при этом в 2015 году сократилось на 2%. В 2016 году тенденция продолжилась, а снижение среднедушевого потребления составило, по предварительным оценкам, около 2,5%.

Немаловажное значение в формировании показателя рентабельности играет региональный фактор, отмечает Павел Скурихин из НСЗ. «Как и в любой другой отрасли экономики, в российском АПК есть благоприятные в экономическом плане регионы и передовые предприятия, которые покажут кратный рост рентабельности в ближайшие годы», — говорит он. При этом порядка 20% субъектов сельскохозяйственного сообщества сосредотачивают 93% прибыли и 72% выручки, указывает эксперт.

Рентабельность производства сельскохозяйственной продукции с 2013 по 2016 год увеличилась в 2,2 раза, подсчитал Минсельхоз. По данным ведомства, в прошлом году прибыль агропроизводителей была выше затрат на 16,4%, тогда как в 2013-м этот показатель составил всего 7,3%. И рентабельность продолжает расти, утверждают чиновники. В I квартале 2017 года она превысила прошлогодние цифры и достигла 16,9% (рассчитывается исходя из суммы прибыли до налогообложения и затрат на производство и реализацию товара). Эксперты и участники рынка этого не подтверждают. Вторая половина года для отрасли не будет благоприятной: однозначно снизится доходность растениеводов из-за больших урожаев и как следствие падения цен на продукцию. В свиноводстве и молочном животноводстве ситуация лучше, а вот птицеводам нужно привыкать жить при низкой марже.

Темпы роста АПК замедлятся

По прогнозу Внешэкономбанка, ситуация в агросекторе в ближайшие годы будет ухудшаться. А в 2019—2020-х он перестанет быть драйвером роста ВВП и начнет тормозить. Это связано с тем, что значительного увеличения потребления сельхозпродукции не ожидается, а экспортные возможности ограничены. Минсельхоз ожидает замедления темпа прироста АПК уже в этом году: по последнему прогнозу ведомства, отрасль может вырасти всего на 2−3%.

В прошлом году рентабельность сельхозпроизводства России с учетом господдержки составила 17%, говорил также ранее министр сельского хозяйства Александр Ткачев. В 2015 году этот показатель, по его данным, находился на уровне 20%. При этом без учета субсидий рентабельность в 2016-м была около 10%. Доля прибыльных хозяйств выросла до 87,4% (на 2,5 п. п. больше). Как считает глава агроведомства, финансовое положение отрасли находится «на приемлемом уровне».

По мнению начальника Центра экономического прогнозирования (ЦЭП) Газпромбанка Дарьи Снитко, максимальную прибыль (в процентах от выручки) аграрии получили в 2015 году. В 2017-м по сравнению с пиковыми показателями двухлетней давности рентабельность сектора снизится. Импортозамещение и развитие экспорта будут уменьшать ценовую премию российского рынка относительно мировых значений, и в долгосрочной перспективе рентабельность должна выйти на более низкий среднемировой уровень. «Однако ситуация будет оставаться неравномерной по компаниям и секторам еще долго, — добавляет эксперт. — Те, кто инвестируют в главный актив сельского хозяйства — земли и растениеводство, а также в технологии современного использования земель, и в перспективе продолжат получать более высокую, чем в среднем по отрасли, прибыль».

Сдерживающим рост рентабельности остается и тот факт, что в секторах, ориентированных на внутренний рынок, например в мясной, молочной отраслях, рост цен существенно ограничен. «Покупательная способность населения не растет, реальные располагаемые доходы в 2017 году, по оценке ЦЭП, снизятся на 0,5%, уменьшается инфляция в целом, что негативно для тех, кто хочет повысить отпускные цены на свою продукцию», — говорит Снитко. Однако позитивно на многих производителей влияет укрепление рубля: с начала года импортные материалы и оборудование продолжают дешеветь.

Снижению доходов аграриев, по мнению гендиректора агрофирмы «Прогресс» (Краснодарский край) Александра Неженца, в первую очередь способствует перепроизводство. Сверхурожаи — это не всегда хорошо, особенно для самих производителей. «Уже сегодня ясно, что внутренний рынок перенасыщен зерном, сахаром и рядом других товаров, — констатирует он. — Прибыль компаний, работающих в АПК, падает, и так будет продолжаться еще не один год. Настало время учиться жить при невысоких доходах, оптимизировать затраты, активно внедрять научные разработки в свою деятельность». Рентабельность производства в самом «Прогрессе» (компания выращивает пшеницу, кукурузу, сою и сахарную свеклу) в этом году снизится примерно до 5%, притом что «нормальным» руководитель считает уровень в 30%.

Государственная политика на расширение посевов и производства продукции растениеводства не учитывала принцип обеспечения минимальной доходности аграриев в каждом регионе. Это закономерно приводит к возникновению классических кризисов перепроизводства, на которые у органов управления отраслью пока нет эффективных инструментов реагирования, добавляет совладелец свердловской агрокомпании «Старт» Евгений Коковин.

В целом, несмотря на сложности, по итогам года АПК остается одним из лидирующих по темпам роста секторов экономики, уверен партнер, руководитель практики по работе с компаниями агропромышленного сектора КПМГ в России и СНГ Виталий Шеремет. «Заявленные ранее прогнозы по приросту сельского хозяйства на 3% вполне достижимы, — считает он. — Эту уверенность подкрепляют существующий объем инвестиций в сектор со стороны как российских, так и западных инвесторов».

Уровень дохода зависит от региона

Если оценивать настроения самих сельхозпроизводителей, то в течение года они менялись несколько раз. На начало весны перспективы казались крайне благоприятными, к середине лета на смену им пришел заметный пессимизм (некоторые производители плодоовощной продукции предрекали потерю до 15−20% урожая), а конец лета опять ознаменовался умеренным оптимизмом, рассказывает аналитик «Финама» Алексей Коренев. Хотя, впрочем, как и Виталий Шеремет, он полагает, что итоговые показатели 2017 года по показателю роста АПК окажутся лишь ненамного хуже изначально прогнозируемых. А с поправкой на уровень инфляции и несколько возросшие из-за неблагоприятной погоды расходы аграриев можно рассчитывать, что их валовой доход снизится примерно на 2−5%, рентабельность — на 3−7%. «Но цифры очень предварительные, — акцентирует он. — Урожай еще предстоит собрать, сохранить, доставить на прилавки и реализовать».

Высокий урожай при низких ценах для агросектора всегда лучше, чем низкий при высоких ценах, считает Дарья Снитко. У всех подсекторов АПК будет хороший денежный поток в текущем году. Но, разумеется, рентабельность будет обусловлена эффективностью конкретного предприятия в управлении запасами, стратегии продаж и географией присутствия компаний. В частности, производители зерна юга России будут чувствовать себя лучше аграриев ЦФО и Поволжья, так как цены в последних регионах упали сильнее, а проблем с хранением зерна на фоне высоких запасов там больше. То же справедливо в целом и для производителей масличных: аграрии ЮФО могут часть подсолнечника отправить на экспорт, хотя и у них, и у их коллег из Центральной России и Поволжья по-прежнему нет проблем со сбытом — мощность МЭЗов превосходит валовой сбор масличных, и заводы заинтересованы в активной закупке сырья.

Эффект от рекордного сбора зерна для разных регионов проявится по-разному, говорит и Коковин. Основной способ разгрузки рынка и важный источник денег для балансировки рынка — это экспорт. «Поступление средств от экспортных операций будет ключевым образом определять рентабельность агробизнеса и баланс на конец года, — комментирует он. — Области, ориентированные на вывоз, смогут получить доход не хуже, чем в прошлые годы, но при условии, что их не сильно затронут инфраструктурные ограничения». То есть если производители смогут ритмично отгружать свою продукцию в удобное для них время, поясняет топ-менеджер. На практике, конечно, это фактор риска, который может существенно повлиять и на цены, и на возможность реализации.

Для регионов Поволжья, Урала и Сибири избыток зерна не найдет адекватного спроса, соглашается Коковин со Снитко. Предложение будет несколько превышать региональный спрос и оказывать давление на рынок. В этих условиях доходность производства зерна безусловно, уменьшится. А низкие цены, как следствие, приведут к ухудшению финансового положения аграриев. Особенно тех, которые занимаются исключительно производством зерна.

Цены на масличные агрокультуры тоже могут несколько просесть из-за укрепления рубля и, возможно, чуть более высокого урожая. Но в сентябре ситуация принципиально не сильно отличалась от прошлого года, утверждает Коковин. Так, если в 2016-м во время сбора цена, например, на яровой рапс в Свердловской области была в районе 21 тыс. руб./т, то в этом году — 20 тыс. руб./т (с НДС и доставкой до потребителя). Поэтому топ-менеджер не ждет значительного сокращения рентабельности это агрокультуры, по его мнению, можно говорить об уровнях не менее, чем 20%. Что касается подсолнечника, то как на юге, так и в центре он сможет найти адекватный внутренний и экспортный спрос, уверен Коковин.

2017 год по всем предпосылкам будет провальным, уверен Александр Неженец. Самый главный способствующий этому фактор — падение цен на зерно. Если в 2015 и 2016 годах пшеница четвертого класса стоила в среднем 9,2−9,6 тыс. руб./т, то в сентябре этого года — 7,7 тыс. руб./т, что едва превышает уровень ее себестоимости (7 тыс. руб./т). То же самое с кукурузой и сахарной свеклой. Первую в последние два года реализовывали по 9 тыс. руб./т, вторую — по 2,8 тыс. руб./т. Теперь за кукурузу дают около 6,5 тыс. руб./т (с НДС), что на грани ее себестоимости, а свеклу компания вынуждена отдавать по 1,8 тыс. руб./т.

Уменьшение дохода ожидается практически на всех агрокультурах, которые выращивает агрофирма, кроме разве что ранней сои. На нее в сентябре еще была хорошая цена. Но рентабельность, по словам Неженца, тоже не будет высокой (в сравнении с прошлыми показателями) — не более 14%. Хотя возможно, что для хозяйств в средней части России убыточной окажется и эта агрокультура, не исключает руководитель. Кроме того, знает он, в центральных регионах на фуражную пшеницу уже в начале осени называли просто «обескураживающие цены» — 3,5−3,7 тыс. руб./т. «В итоге сельхозпредприятия все чаще задумываются о том, надо ли вообще ее выращивать, планируют менять севооборот, — говорит Неженец. — У нас пока таких мыслей не возникает, мы относим себя к тем компаниям, которые смогут устоять и дождаться, когда ситуация стабилизируется и цены вновь вырастут».

Рынок зерна

2016 год стал одним из самых продуктивных для зернового сектора и агропромышленного комплекса страны в целом, считает президент Национального союза зернопроизводителей (НСЗ) Павел Скурихин. Как прошлый, так и этот год являются по большей части исключительными, когда благоприятные погодные условия наложились на результаты реализации госпрограммы развития АПК. «За это время ряд сельхозпредприятий перешли на передовые аграрные технологии, обновили технику и стали использовать более продуктивный семенной материал, — рассказывает он. — Выросло в целом по стране и использование агрохимии». Как результат — рекордные валовые сборы.

Однако наряду с ростом урожаев отмечается повышение цен на основные составляющие себестоимости, которые также продолжают ежегодно ставить новые и новые рекорды, обращает внимание эксперт. Это в первую очередь относится к импортозависимым средствам производства: химические средства защиты растений, семенной материал, а также сельхозтехника (в части амортизации), запасные части к ней и техническое обслуживание зарубежного оборудования. Так, по оценке НСЗ, если в 2014 году на приобретение СЗР было израсходовано 28,8 млрд руб., то в 2016-м — в 2,6 раза больше, 79,3 млрд руб. А сумма затрат на импортные семена увеличилась с 23,7 млрд руб. в 2015-м до 25,6 млрд руб. в этом году. Однако также дорожают и отечественные составляющие себестоимости, в первую очередь ГСМ. В период с 2013 по 2016 год их стоимость выросла более чем на 10 тыс. руб./т, а в период подготовки к проведению уборочных работ в текущем году цена на дизтопливо повысилась с отметки 40,4 до 43,4 руб./л.

По данным Росстата, себестоимость производства зерна выросла с середины 2014 года более чем на 50%. При этом среднегодовая цена на зерно, по оценке НСЗ, за этот период увеличилась всего на 10%. «В силу того, что зерно является экспортным товаром и почти треть всего собираемого урожая отправляется за рубеж, активное снижение курса рубля осенью-зимой 2014 года привело к резкому, но не долговременному росту цен практически на 40%", — напоминает Скурихин. Высокий ценовой уровень на зерно держался с октября 2015-го до июня 2016 года, обеспечивая его производителям приемлемую доходность. Однако понижательный тренд, действовавший практически весь прошлый сезон, на фоне высокого уровня предложений на внутреннем рынке привел к уменьшению цен до осенних значений 2012 года. А с начала уборочной кампании этого года стоимость опустилась в зависимости от агрокультуры еще на 1−2,5 тыс. руб./т. «Высокий уровень предложения во время уборочной значительно повысил конкуренцию на рынке зерна и создал условия, при которых покупатели предлагают аграриям продавать выращенную продукцию по ценам, находящимся на уровне себестоимости (в среднем составляет 6−6,7 тыс. руб./т) и даже ниже, — говорит эксперт. — Поэтому в текущих рыночных условиях сельхозпроизводители заключают доходные сделки только при продаже продовольственной пшеницы третьего класса, процентное содержание которой в урожае, особенно в европейской части страны, ограничено. А цены, предлагаемые на рынке, на более массовые четвертый и пятый класс не обеспечивают положительной рентабельности, формируя для аграриев убытки».

Ввиду большой урожайности зерна в текущем сезоне и укрепления рубля в последние месяцы на внутреннем рынке наблюдается серьезное падение цен на пшеницу, подтверждает Виталий Шеремет. При этом его стоимость на внешних рынках показывает небольшую положительную динамику, акцентирует он. В этой ситуации некоторые сельхозпроизводители пытаются «дождаться цены» и остановить отгрузки, в то время как другие делают ставку на экспорт в погоне за дополнительной доходностью. И те, и другие сталкиваются с серьезными инфраструктурными ограничениями по хранению и подработке, что оказывает дальнейшее давление на цены. «Сложившаяся на рынке ситуация неоднозначно влияет на доходность растениеводов, — считает эксперт. — Для подведения итогов года важно понимать возможности экспорта и курс рубля, который стимулируют множество факторов — от растущей цены на нефть до пертурбаций на российском банковском рынке».

Среди других факторов, которые могут существенно повлиять на доходность аграриев в этом году, — разрешение ситуации с зерновой хартией. В августе-сентябре некоторые трейдеры приостанавливали свою работу, так как пока не до конца было понятно, какие меры будут применены к текущим партиям, сформированным с участием посредников, и некоторые из них уже столкнулись с проблемой возмещения НДС, знает Шеремет. Рынку нужно время, чтобы перестроиться и играть по новым правилам. «Также открытым остается вопрос логистических выходов на экспорт: закрытие северного широтного коридора и балтийских портов и сложности с введением новых перевалочных мощностей на южном направлении увеличили нагрузку на традиционные каналы, которые оказались не готовы к этому», — отмечает он.

Животноводы будут в плюсе

Главными бенефициарами текущей ситуации являются производители молочной и мясной продукции, которые выигрывают как от падения стоимости кормов, так и от увеличивающейся покупательной способности населения, считает Виталий Шеремет. «Правда, растут и риски, связанные с увеличением конкуренции со стороны подешевевшего импорта», — добавляет он. Животноводы всех регионов в текущем сезоне будут чувствовать себя несколько лучше, чем растениеводы, полагает Дарья Снитко. «Цены на кормовые зерновые, особенно в ключевых регионах-производителях (в ЦФО), падают: в августе в рублевом выражении фураж в ЦФО подешевел на 20% относительно августа 2016-го, — отмечает она. — При этом цены на мясо не снижаются: на бройлера они стабильны, а на свинину даже выросли относительно уровня прошлого года».

Высокую рентабельность российским свиноводческим предприятиям в текущем году удается сохранить благодаря упавшим ценам на зерно и корма, а также неожиданно высокой стоимости живых свиней и свинины в оптовом сегменте, комментирует руководитель исполнительного комитета Национальной мясной ассоциации (НМА) Сергей Юшин. По данным НМА, в начале сентября 2017 года живые свиньи в опте стоили 108−114 руб./кг, свиные полутуши — 160−165 руб./кг. Это немного выше среднего уровня на аналогичную дату прошлого года. Меньше всего в этом году цена на свинину была в конце января (140 руб./кг), а в 2016-м она проваливалась до 125−130 руб./кг, обращает внимание он. «Ранее отраслевые организации и эксперты рынка ожидали, что оптовые цены на свинину будут снижаться из-за быстро растущего предложения и конкуренции с мясом птицы, однако этого не произошло, — говорит он. — Их поддерживает сохраняющийся активный спрос на свиней на убой со стороны недавно введенных в строй новых мясохладобоен, особенно с предприятий высокого уровня биологической защиты (четвертый компартмент)». Импорт по сравнению с тем же периодом прошлого года вырос на 4%, производство — на 4,5% (на 6% в сельхозорганизациях). Казалось бы, есть все предпосылки для просадки рынка на фоне стагнации доходов населения, но пока этого не наблюдается, добавляет Юшин.

А вот доходность отечественного птицеводства в последние годы снижается. Более того, некоторые средние и даже крупные птицеводческие компании работают с нулевой или даже отрицательной рентабельностью, утверждает Юшин. Это вызвано избыточным предложением товара на рынке и ограниченными возможностями экспортных поставок из-за нескольких очагов гриппа птиц на территории страны и укрепившегося курса рубля в этом году. Если в середине сентября 2014 года средняя цена производителей на тушку бройлера составляла 114,3 руб./кг, то в 2017-м — только 101,6 руб./кг. Еще более глубокое падение цен (на 13%) характерно для куриного филе: 175 руб./кг в текущем году против 201,2 руб./кг в 2014-м. На протяжении 2016−2017 годов стоимость мяса птицы практически не меняется, при этом себестоимость производства у большинства предприятий увеличивается, несмотря на огромные усилия по повышению эффективности, рассказывает эксперт. По его мнению, ситуация в ближайшее время вряд ли улучшится, так как ожидаемый прирост производства по мере выхода на плановые мощности новых предприятий создаст колоссальное давление на рынок. «И решений тут немного — рассчитывать на значительное увеличение потребления не приходится, прогнозируемый экспорт будет по-прежнему неспособен как-то повлиять на цены внутреннего рынка», — признает Юшин.

Птицефабрика «Воловский бройлер» (Тульская область) еще находится в инвестиционной фазе. Выход на плановую мощность — 50 тыс. т мяса птицы в год — запланирован на март 2018 года. Поэтому, как утверждает исполнительный директор компании Андрей Расновский, за счет увеличения производства на 25% (к текущим объемам производства) и экономии на масштабе себестоимость снизится на 7%. А за счет повышения качества и ассортимента предприятие рассчитывает на рост средней цены на свою продукцию на 10%. На столько же может увеличиться и доходность производства. Важную роль в повышении рентабельности также играет сбалансированная политика закупок кормов, повышение конкуренции в цепи поставок комбикорма. «Затраты не только удалось удержать в рамках утвержденного бюджета, но и в среднем снизить цены на корма на 1,5 руб./кг», — доволен Расновский. В будущем он не ожидает значительного уменьшения доходности производства мяса птицы.

Высокий урожай зерна и снизившиеся цены на него положительно влияют на производителей мяса, но есть и негативные тенденции, говорит гендиректор нижегородского агрохолдинга «Русское поле» (производитель мяса птицы) Антон Романов. «Мы уже не первый год живем на грани перепроизводства мяса птицы, и это не могло не сказаться на ценах на него», — признает он. Только за первый квартал этого года стоимость тушки бройлера снизилась более чем на 10%. По мнению руководителя, подобные тенденции сохранятся как минимум до второго квартала 2018 года. В 2017—2018 годах рентабельность птицеводческого сектора будет удерживаться на положительных уровнях за счет низких цен на сырье для кормов. Но первый же неурожайный год может выбить с рынка многих игроков, так как, несмотря на повышение цен на зерно, стоимость мяса останется на крайне низком уровне.

В молочном животноводстве за последние три года сложилась благоприятная рыночная конъюнктура, утверждает председатель правления Национального союза производителей молока («Союзмолоко») Андрей Даниленко. После девальвации рубля в 2014-м себестоимость молока и отпускная цена на него пропорционально выросли. Но позже рубль стал укрепляться, а стоимость молока осталась на хорошем уровне — 24 руб./кг без НДС. В итоге рентабельность бизнеса сейчас находится на высоких уровнях — в среднем 20%. Так, у крупнейшего российского производителя молока «ЭкоНивы» рентабельность по EBITDA в 2016 году составила 34%, согласно ее годовому отчету. «В этом году этот уровень сохранится», — думает эксперт. Директор хозяйства «Участие» (Краснодарский край) Павел Калмыков подтверждает, что доходность молочного производства заметно увеличилась благодаря росту закупочной цены. «Молоко высшего сорта со всеми надбавками мы сейчас продаем по 31 руб./л, таких цен никогда не было», — говорил он в сентябре. Но речь идет в первую очередь о современных модернизированных комплексах, обращает внимание Даниленко. Старые фермы вряд ли покажут такие результаты. Из-за высокой инфляции существенной проблемой для них остается повышение себестоимости производства, многие хозяйства работают с отрицательным показателями, признает эксперт.

В подготовке статьи принимала участие Людмила Малютина.